Το πρωί ξεκίνησε η διαπραγμάτευση στο Χρηματιστήριο Αθηνών, του ομολόγου της CPLP SHIPPING HOLDINGS PLC με εγγυήτρια την Capital Product Partners, μέλος του ευρύτερου ομίλου της Capital, συμφερόντων της οικογένειας του Βαγγέλη Μαρινάκη.

Ο Μιλτιάδης Μαρινάκης μαζί με τον οικονομικό διευθυντή της CPLP Νίκο Καλαποθαράκο κήρυξαν την έναρξη της συνεδρίασης και ο διευθύνων σύμβουλος της εταιρείας κ. Γεράσιμος Καλογηράτος αναφέρθηκε στην στρατηγική του Ομίλου και τον ρόλο του ελληνικού χρηματιστηρίου, ως πλατφόρμας άντλησης κεφαλαίων.

«Είναι μεγάλη μας χαρά και τιμή που βρισκόμαστε εδώ για να κηρύξουμε την πρώτη ημέρα έναρξης της διαπραγμάτευσης του δεύτερου εταιρικού ομολόγου της CPLP SHIPPING HOLDINGS PLC. Και τότε [τον Οκτώβριο] μετά από μια πολύ πετυχημένη [πρώτη ομολογιακή] έκδοση είπαμε ότι αφήνει μια σοβαρή παρακαταθήκη για το μέλλον. Με την έκδοση του δεύτερου ομολογιακού δανείου χτίζουμε πάνω σ’ αυτή την παρακαταθήκη, και με την εμπιστοσύνη των Ελλήνων επενδυτών», υπογράμμισε.

ΔΙΑΒΑΣΤΕ ΕΠΙΣΗΣ

Μεγάλες επενδύσεις σε νέα πλοία από την ελληνική ναυτιλία – Πρωταγωνιστεί η Capital Product Partners

«Μπορούμε να ενισχύσουμε το αναπτυξιακό, επιχειρηματικό μας σχέδιο για περαιτέρω διείσδυση στον κλάδο μεταφοράς του υγροποιημένου φυσικού αερίου (LNG) που σήμερα -περισσότερο από ποτέ- παίζει ρόλο και στην ενεργειακή μετάβαση, αλλά και στην απεξάρτηση της Ευρώπης αλλά και της Ελλάδας από το φυσικό αέριο, μέσω των αγωγών».

«Θεωρώ ότι η έκδοση αυτή αποδεικνύει ότι οι ελληνικές κεφαλαιαγορές, είναι συνεπής πηγή άντλησης κεφαλαίων για την ελληνική ναυτιλία. Φυσικά, μιλάμε για εταιρείες με σοβαρό χρηματο-οικονομικό προφίλ και συντηρητικά επενδυτικά σχέδια όπως η Capital Product Partners.

Θέλω να ευχαριστήσω την Επιτροπή Κεφαλαιαγοράς και το Χρηματιστήριο Αθηνών, αλλά και όλους τους συντελεστές της έκδοσης, αναδόχους, συντονιστές και τα δικηγορικά γραφεία που δούλεψαν για την έκδοση αυτή κάτω από ένα στενό χρονικό περιθώριο. Ευχαριστούμε και για την εμπιστοσύνη των επενδυτών».

Πιλάβιος: Μεγάλο επενδυτικό ενδιαφέρον

Καλωσορίζοντας από την «γέφυρα» το δεύτερο ομόλογο της CPLP SHIPPING HOLDINGS PLC ο Αντιπρόεδρος του ΧΑ κ. Αλέξιος Πιλάβιος υπογράμμισε ότι «Με ιδιαίτερη χαρά καλωσορίζω σήμερα στο ΧΑ τη διοίκηση και τα στελέχη της CPLP. Σήμερα βρίσκονται στο ΧΑ, διοίκηση και στελέχη της επιτροπής κεφαλαιαγοράς, όπως και των αναδόχων της δεύτερης -ιδιαίτερα πετυχημένης- έκδοσης εταιρικού ομολόγου 100 εκατ. ευρώ. Η σημερινή υπερκάλυψη αποτυπώνει εμπράκτως το μεγάλο επενδυτικό ενδιαφέρον. Τον Οκτώβριο η CPLP SHIPPING HOLDINGS PLC εισήγαγε το πρώτο της ομόλογο με υπερκάλυψη 5,3 φορές.

Σήμερα ξεκινά η διαπραγμάτευση του δεύτερο ομολόγου και αξίζει να σημειωθεί ότι τα αντληθέντα κεφάλαια θα χρησιμοποιηθούν στην «πράσινη» ναυτιλία, η οποία δίνει έμφαση στα νέας γενιάς πλοία που μπορούν να μεταφέρουν LNG. Είναι ιδιαίτερη τιμή όταν εταιρείες που προέρχονται από τον νευραλγικό κλάδο της ελληνικής ναυτιλίας επιλέγουν το ΧΑ για τη χρηματοδότηση των επενδυτικών τους σχεδίων. Εύχομαι να ακολουθήσουν σύντομα το παράδειγμα της Capital και άλλες εταιρείες που θα απευθυνθούν όχι μόνο στην αγορά ομολόγων αλλά και στην αγορά μετοχών του Χρηματιστηρίου».

Λαζαράκου: Εταιρεία με όραμα

Η πρόεδρος της Επιτροπής Κεφαλαιαγοράς κ. Βασιλική Λαζαράκου, συμπλήρωσε από την πλευρά της: «Συγχαρητήρια σε όλη την ομάδα της Capital και στην Επιτροπή κεφαλαιαγοράς που βοήθησαν ώστε έγκαιρα να αντληθούν κεφάλαια από την ελληνική κεφαλαιαγορά. Είναι πολύ σημαντικό η ναυτιλία να αντλεί κεφάλαια από την ελληνική κεφαλαιαγορά. Η Επιτροπή είναι εδώ για να συνδράμει με κάθε τρόπο ώστε να μπορεί να γίνει πραγματικότητα μια τέτοια έκδοση. Είναι σημαντικό να βλέπουμε εταιρείες που έχουν ουσία, όραμα, προοπτικές, να μπορούν να αντλήσουν κεφάλαια από την ελληνική κεφαλαιαγορά σε αυτήν τη δύσκολη συγκυρία».

Στοιχεία για το ομόλογο

Tο ομόλογο των 100 εκατ. ευρώ είναι το δεύτερο που εκδίδεται από την CPLP Shipping Holdings PLC. Το πρώτο, ύψους 150 εκατ. ευρώ εκδόθηκε τον Οκτώβριο του 2021 και διακινείται στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χρηματιστηρίου Αθηνών με το σύμβολο CPLPB1.

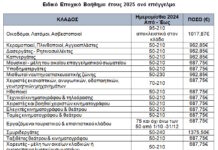

Το νέο ομόλογο της CPLP SHIPPING HOLDINGS PLC, συγκέντρωσε 359,49 εκατ. ευρώ. Η ευρεία ανταπόκριση του επενδυτικού κοινού είχε ως αποτέλεσμα να καλυφθεί η Δημόσια Προσφορά 3,6 φορές και το σύνολο των συμμετεχόντων επενδυτών να ανέλθει σε 7.257. Η τιμή διάθεσης των Ομολογιών έχει προσδιοριστεί στο άρτιο, ήτοι €1.000 ανά Ομολογία. Η τελική απόδοση των Ομολογιών ορίστηκε σε 4,40% και το επιτόκιο των Ομολογιών σε 4,40% ετησίως.

Οι Ομολογίες κατανεμήθηκαν βάσει της έγκυρης ζήτησης που εκδηλώθηκε επί της απόδοσης 4,40% ως εξής: α) 78.000 Ομολογίες (78,0% επί του συνόλου των εκδοθεισών Ομολογιών) σε Ιδιώτες Επενδυτές, επί συνολικού αριθμού 229.289 Ομολογιών για τις οποίες εκδηλώθηκε έγκυρη ζήτηση (δηλαδή ικανοποιήθηκε το 34,0% της εκδηλωθείσας ζήτησης στη συγκεκριμένη κατηγορία επενδυτών και στη συγκεκριμένη απόδοση) και β) 22.000 Ομολογίες (22,0% επί του συνόλου των εκδοθεισών Ομολογιών) σε Ειδικούς Επενδυτές επί συνολικού αριθμού 127.200 Ομολογιών για τις οποίες εκδηλώθηκε έγκυρη ζήτηση (δηλαδή ικανοποιήθηκε το 17,3% της εκδηλωθείσας ζήτησης στη συγκεκριμένη κατηγορία επενδυτών και στη συγκεκριμένη απόδοση).

Τα καθαρά αντληθησόμενα κεφάλαια του νέου ομολόγου θα χρησιμοποιηθούν για την αγορά εκ μέρους της Εκδότριας από την Εγγυήτρια του συνόλου των μετοχών της εταιρείας Atrotos Gas Carrier Corp., 100% θυγατρική της Εγγυήτριας, η οποία κατέχει το πλοίο μεταφοράς υγροποιημένου φυσικού αερίου LNG/C «Aristidis Ι».

Επισημαίνεται ότι το φυσικό αέριο, ως μεταβατικό καύσιμο, πρόκειται να αποτελέσει σημαντικό βραχίονα απανθρακοποίησης της παγκόσμιας οικονομίας, ενώ η θαλάσσια μεταφορά του αποτελεί σημαντικό τμήμα της εφοδιαστικής αλυσίδας.

Ειδικά το υγροποιημένο φυσικό αέριο (LNG) αποτελεί σημαντικό εργαλείο της ενεργειακής πολιτικής της ΕΕ ιδιαίτερα μετά την εισβολή της Ρωσίας στην Ουκρανία. Είναι χαρακτηριστικό ότι για το διάστημα Ιανουάριος – Μάιος 2022 σε σχέση με την αντίστοιχη περίοδο του προηγούμενου έτους οι εισαγωγές υγροποιημένου φυσικού αερίου αυξήθηκαν κατά 52,8%, ενώ το συνολικό μερίδιο αγοράς του ανήλθε σε 35,7%. Σε αυτό το περιβάλλον η εξασφάλιση ποσοτήτων υγροποιημένου φυσικού αερίου αποτελεί στρατηγική επιλογή της ΕΕ προκειμένου να επιτευχθεί ο στόχος της περιβαλλοντικά υπεύθυνης ενεργειακής ανεξαρτησίας.

Νέες επενδύσεις

Ο όμιλος της Εγγυήτριας CPLP ανακοίνωσε πρόσφατα ένα αναπτυξιακό επενδυτικό πρόγραμμα ύψους 597,5 εκατ. δολαρίων που αναμένεται να υλοποιηθεί την περίοδο μεταξύ Οκτωβρίου 2022 και Μαΐου 2023 και προβλέπει την ενίσχυση του στόλου με 4 νεότευκτα πλοία τελευταίας τεχνολογίας, 3 πλοία μεταφοράς εμπορευματοκιβωτίων και 1 πλοίο LNG.

Με την ολοκλήρωση του επενδυτικού προγράμματος ο στόλος του ομίλου αναμένεται να διαμορφωθεί σε 23 πλοία υψηλών προδιαγραφών, αποτελούμενος από 7 πλοία τελευταίας γενιάς μεταφοράς υγροποιημένου φυσικού αερίου (LNG), 15 πλοία μεταφοράς εμπορευματοκιβωτίων (containers) και 1 πλοίο ξηρού φορτίου. Το προαναφερθέν επενδυτικό πρόγραμμα είναι πλήρως εναρμονισμένο με την πάγια επιχειρηματική στρατηγική του ομίλου της Εγγυήτριας, η οποία συνίσταται στην απόκτηση και διατήρηση πλοίων υψηλών προδιαγραφών με μακροχρόνιες ναυλώσεις σε μεγάλες και ισχυρές οικονομικά ναυλώτριες εταιρείες με στόχο πάντα την ενίσχυση και προβλεψιμότητα των μελλοντικών ταμειακών ροών της και τη δημιουργία υπεραξίας για τους μετόχους της.

Ο στόλος

Η μέση διάρκεια χρονοναύλωσης του στόλου συμπεριλαμβανομένων και των 4 πλοίων υπό εξαγορά διαμορφώνεται συνολικά έως 10,1 έτη και μεταφράζεται σε συνολικά συμβολαιοποιημένα έσοδα έως και 2,6 δισ. δολάρια.

Επιπλέον, το επενδυτικό πρόγραμμα υπό εκτέλεση έρχεται σε συνέχεια της επέκτασης του ομίλου στον τομέα μεταφοράς υγροποιημένου αερίου μέσω της αγοράς 6 πλοίων LNG τελευταίας τεχνολογίας κατά τη διάρκεια του 2ου εξαμήνου του 2021, κίνηση που σηματοδοτεί εμφατικά και τη στροφή του ομίλου σε τομείς και τεχνολογίες της ναυτιλίας πιο φιλικές προς το περιβάλλον, συμβάλλοντας με αυτόν τον τρόπο στη μετάβαση προς τις «πράσινες» θαλάσσιες μεταφορές.

ΔΕΙΤΕ ΕΔΩ ΟΛΗ ΤΗΝ ΕΚΔΗΛΩΣΗ ΣΤΟ ΧΡΗΜΑΤΙΣΤΗΡΙΟ